10万円以上のパソコンを購入してたら今すぐ確認を!減価償却忘れてませんか?

減価償却費とは

使用可能期間が1年以上かつ、取得金額が10万円以上のものは固定資産になります。

固定資産は、取得金額や使用可能年数に応じて定められた耐用年数で分割して経費にすることができます。

この時に使用する勘定科目が「減価償却費」です。

青色申告の場合、特例として令和4年3月31日までは取得金額が30万円以上のものが固定資産の対象となります。

つまり・・・

30万円までのパソコンであれば一括で経費として計上するか、何年かで減価償却をして計上するか選ぶことができます。

固定資産になるものは・・・

建物→店舗、事務所、工場など

機械→工場などで使われる施設など

車両運搬具→乗用車、トラックなど

備品→パソコンなど

このような固定資産がある場合は、12月(決算)で減価償却が必要です!

どのように減価償却をするの?

例:ノートパソコンを32万円で購入した場合

利用期間(法律で定められた耐用年数)で分割して経費にする(定額法の場合)

※ノートパソコンの場合は、耐用年数は4年

32万円÷4年=8万円→年に8万円ずつ経費にしていきます!

※耐用年数は国税庁のHPを参照してみてね→国税庁HP

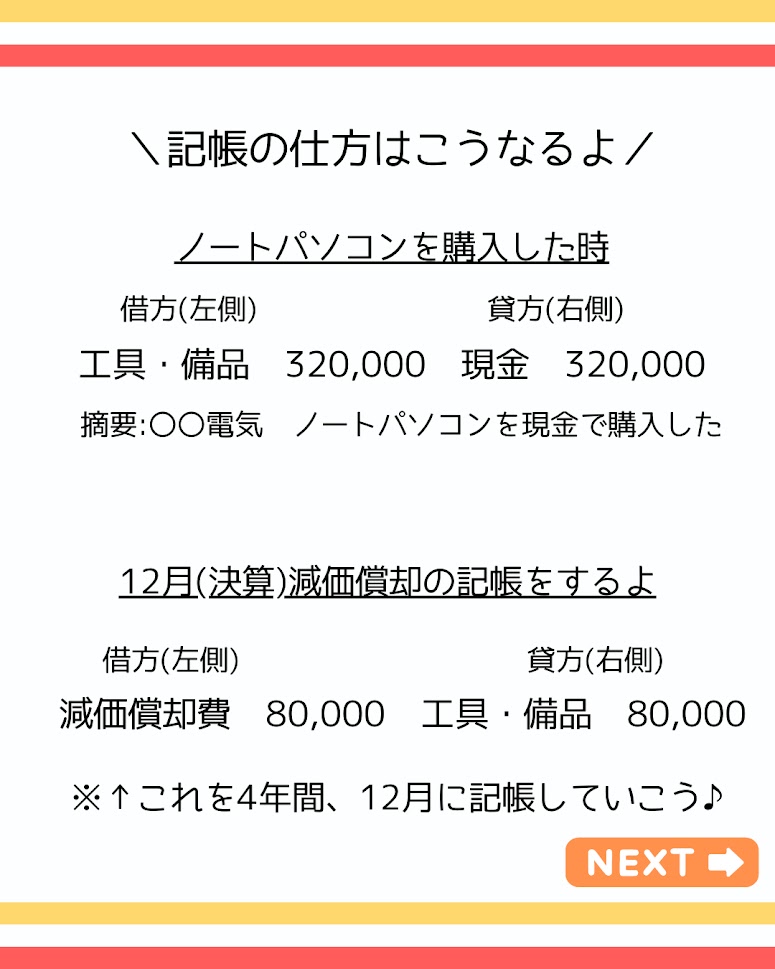

記帳の仕方

まとめ

減価償却は12月(決算)にて記帳します。

1年に1回の記帳になるので、確定申告をする前に計上されているか確認をしてから申告しましょう♪

-300x300.png)